Admissibilité aux programmes d’incitation fiscale pour les exploitations agricoles

En tant que propriétaire d’une exploitation agricole, vous pourriez être admissible à une réduction du montant des impôts fonciers que vous payez par l’entremise d’un de ces programmes d’incitation.

Programme d’imposition foncière des biens agricoles

Si vous êtes propriétaire d’une exploitation agricole et vous pensez qu’elle pourrait être admissible au Programme d’imposition des biens agricoles, vous devez présenter une demande à Agricorp. Pour obtenir de plus amples renseignements sur le programme et les exigences relatives à l’admissibilité, rendez-vous à agricorp.com.

Si vous êtes admissible, nous placerons vos terres agricoles et les dépendances associées dans la catégorie d’imposition des propriétés agricoles.

Votre municipalité appliquera le taux d’imposition des propriétés agricoles à votre facture d’impôt foncier, et vous serez imposé jusqu’à concurrence de 25 % du taux d’imposition des propriétés résidentielles de votre municipalité.

Sous-catégories visant les petites entreprises exploitées à la ferme

En janvier 2022, le gouvernement de l’Ontario a mis en place une deuxième sous-catégorie facultative pour les sous-catégories industrielles et commerciales afin de fournir un soutien supplémentaire aux petites entreprises exploitées à la ferme. La nouvelle loi permet aux municipalités d’augmenter le seuil de l’évaluation admissible auquel s’applique le taux d’imposition réduit, en le faisant passer de 50 000 $ à 100 000 $.

Pour être admissible aux sous-catégories visant les petites entreprises exploitées à la ferme :

- Votre propriété doit être évaluée en tant que terre agricole et être placée dans le Programme d’imposition foncière des biens agricoles par Agricorp.

- Le conseil municipal d’une municipalité individuelle ou de palier supérieur doit adopter un règlement administratif afin de choisir d’accepter les deux sous-catégories, ou pour seulement la sous-catégorie des propriétés industrielles. La sous-catégorie des propriétés commerciales n’est disponible que si la municipalité accepte la sous-catégorie des propriétés industrielles.

- Au moins 51 pour cent de votre installation doit être utilisée pour vendre, transformer ou fabriquer des biens à partir d’un produit provenant de vos terres agricoles.

- Cela ne s’applique pas aux propriétés dont la valeur totale évaluée du terrain destiné à l’utilisation par l’entreprise exploitée à la ferme est égale ou inférieure à 1 000 000 $.

Pour obtenir de plus amples renseignements, veuillez lire notre FAQ.

Exemption de foresterie paysanne (EFP)

En quoi consiste l’initiative?

Pour protéger les zones boisées, les agriculteurs qui possèdent un bien agricole ou une exploitation agricole avec une zone boisée pourraient être admissibles à l’exemption de foresterie paysanne (EFP).

L’exonération fiscale s’applique à une acre de terre boisée par tranche de 10acres de terres agricoles.

L’admissibilité des propriétés

Pour être admissible à l’exonération fiscale de foresterie paysanne votre propriété doit être évaluée en tant que terre agricole et doit contenir des zones boisées.

Si votre propriété est admissible, MPAC appliquera automatiquement l’exonération.

Méthode de calcul de l’EFP

Il s’agit de calculs fondés sur un ratio de l’ensemble des terres détenues par le propriétaire par rapport aux parties boisées d’une municipalité. Limitation d’une acre de terre utilisée pour la foresterie sur 10 acres de terre agricole.

Pas plus de trente acres exonérées par propriétaire par municipalité ou territoire non municipal.

Exemples

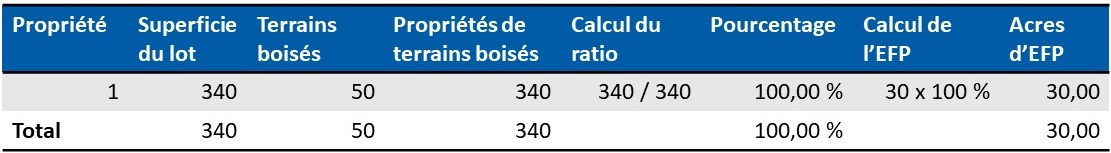

Exemple 1

Le propriétaire possède une (1) propriété, un total de 340 acres d’exploitation agricole. Cette parcelle contient des terres boisées. Le total de terrain boisé est de 50 acres, dont seulement 30 sont admissibles.

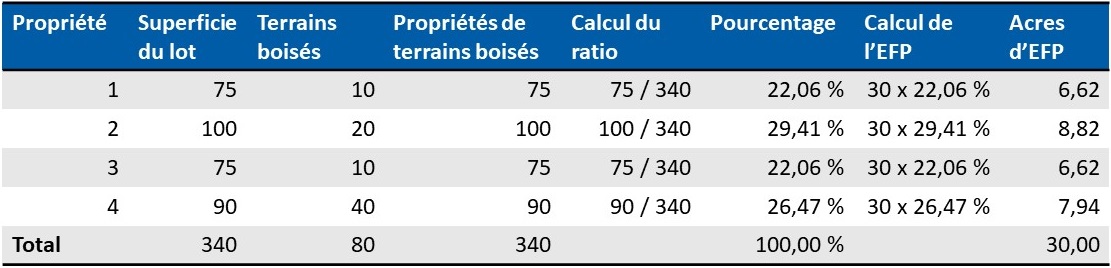

Exemple 2

Le propriétaire possède quatre (4) propriétés, un total de 340 acres d’exploitation agricole. Toutes les parcelles contiennent des terres boisées. Bien que le total de terrains boisés soit de 80 acres, seulement 30 sont admissibles.

Exemple 3

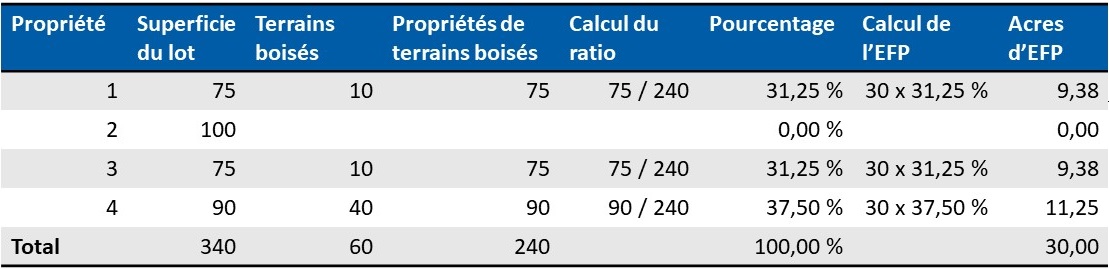

Le propriétaire possède quatre (4) propriétés, un total de 340 acres d’exploitation agricole. Seulement 3 des 4 parcelles contiennent des terres boisées. La parcelle numéro 2 ne contient pas de terrain boisé; par conséquent, aucune terre EFP n’est attribuée. Bien que le total de terrains boisés soit de 80 acres, seulement 30 sont admissibles.

Exemple 4

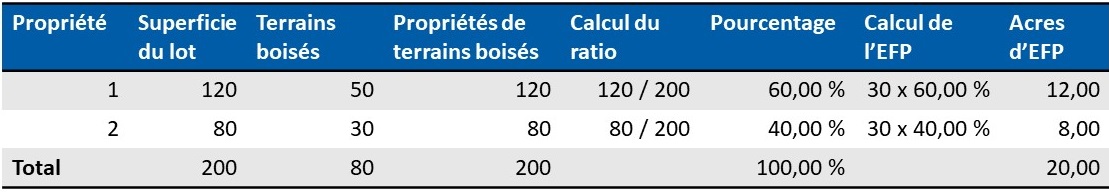

Le propriétaire possède deux (2) propriétés, un total de 200 acres d’exploitation agricole. Les deux parcelles contiennent des terres boisées. Bien que le total de terrains boisés soit de 80 acres, seulement 20 sont admissibles. (La loi prévoit une acre pour chaque 10 acres de terres agricoles; cette parcelle est de 200 acres, donc 10 % des 200 acres = 20 acres)

Méthode visant à déterminer l'EPF

La valeur attribuée à la superficie admissible de l’exemption de la foresterie agricole sera indiquée comme une partie exonérée de votre valeur totale évaluée.

Pour obtenir de plus amples renseignements, veuillez lire notre FAQ.